最近2天,抽时间翻看了6家珠宝上市公司的半年报,并进行了相关对比。数字来自于上市公司公开披露的办年报和相关专业机构的财务评估,虽说大势观澜,但纯属个人解读,观点不一定正确,有不正确的地方,还望批评指正。

一、运营结果比较

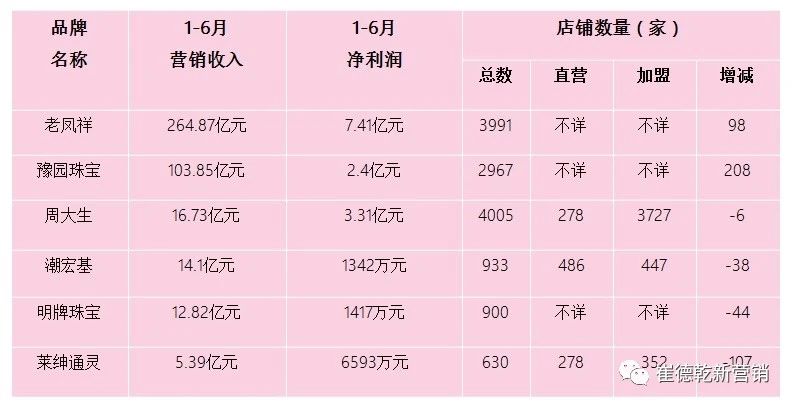

2020年半年报收入、净利润和店铺数量对比

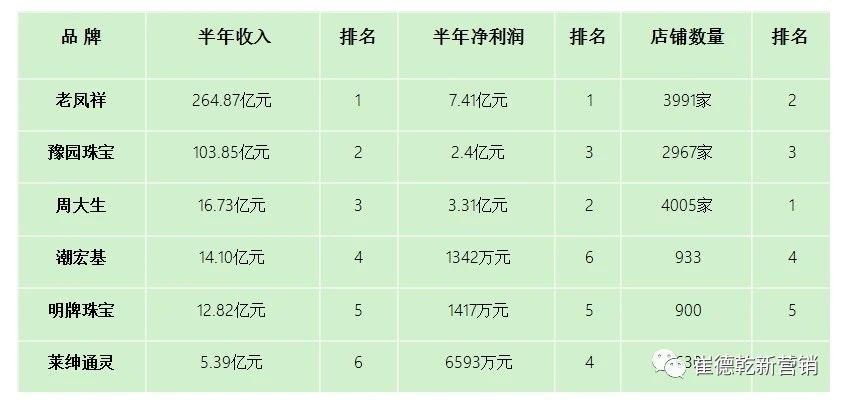

1、老凤祥业绩亮眼,上半年收入264亿元,净利润7.41亿元,实现年度目标的50%,上半年虽有闭店,但扩张加快了步伐,店铺总数增加了98家。

2020年半年报收入、净利润和店铺数量排名表

2、豫园集团整体收入200.05亿元,净利润11.05亿元。其中,珠宝板块(老庙和亚一)营业收入103.85亿元,贡献利润2.4亿元。老庙和亚一两个品牌的加盟店增了208家。其中,亚一贡献较大。

3、周大生收入以加盟为主,净利润3.31亿元,其中品牌使用费贡献利润2.14亿元。周大生上半年实现营业毛利7.65亿元,其中:自营线下销售毛利1.26亿元、自营线上销售毛利1.38亿元、加盟业务毛利4.1亿元,宝通供应链服务、小贷金融及其他业务毛利合计9,205.9万元。

亮点1:周大生新增149家门店,闭店155家,整体减少6家。总数为4005家,为珠宝店铺数量第一名。

亮点2:线上销售突显,线上毛利37.79%、线下毛利率35.62%基本持平,值得行业学习。

4、潮宏基自营收入为主,占比82.98%,加盟占比14.02%非素占比67.15%,黄金占比22.84%。潮宏基店铺上半年关闭了46家自营店,开设5家新店;发力加盟店新增35家,闭店32家。

5、明牌珠宝黄金收入为90%,非素占比10%。但是旗下子品牌传家金异军突起。

6、莱绅通灵关闭了107家店铺,目前店铺数为630家。可见疫情对婚庆钻石产品销售影响不容忽视。

二、资产结构比较

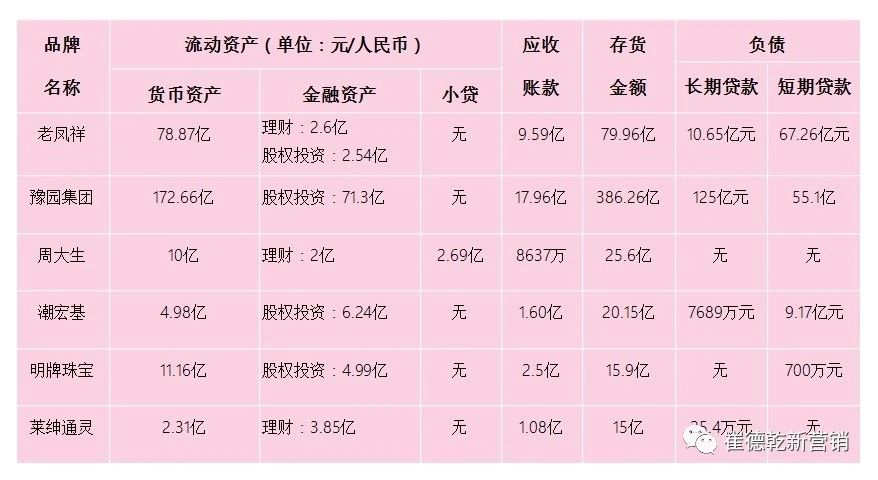

半年报披露的资产结构比较

1、老凤祥、明牌、周大生现金十分充裕,实力超群;以非素为主的品牌周大生、潮宏基、莱绅通灵存货较大。老凤祥和周大生的应收账款占比最少,莱绅通灵和明牌珠宝应收账款略大(和经营模式有关,前者为商场联营拖欠,后者为货款账期支持)。

2、在金融资产中,豫园集团、潮宏基、明牌珠宝偏爱股权投资,周大生和莱绅通灵偏重购买银行理财产品。老凤祥是股权投资与理财各一半。

值得注意的是,老凤祥投资以行业相关性为主,如持有豫园股份、紫金矿业和谢瑞麟的股票。豫园集团则投资参股了意大利和法国的珠宝时尚品牌,而明牌和潮宏基投资的是其他行业为主。明牌股权投资为苏州好屋(房产中介),潮宏基股权投资为皮具行业。

三、运营效率

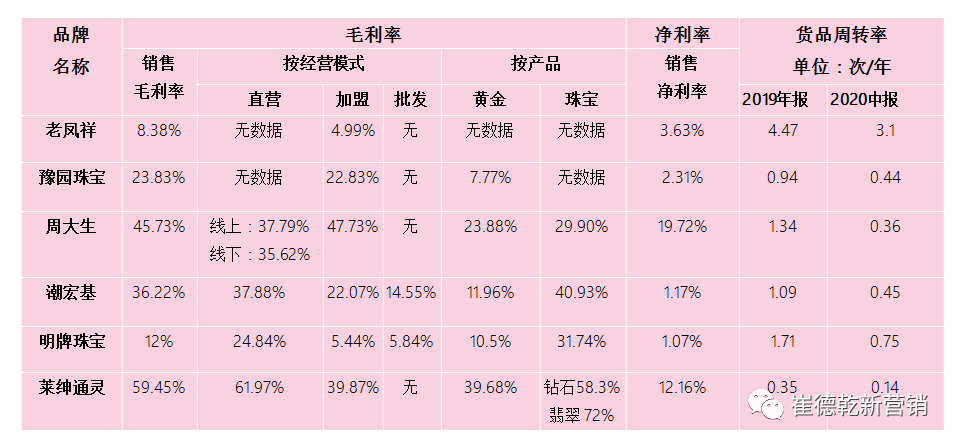

2020年1-6月运营效率(利润、周转率)比较

1、2020上半年与2019年相比,老凤祥毛利率基本持平;周大生和明牌珠宝,报告期整体毛利率在提升;豫园珠宝和潮宏基的毛利率有所下降。

2、潮宏基非素产品占比接近67.15%,线上销售占比26%;从区域看,华东销售收入占比46.21%,其次为东北、华南、华北区域,占比各约为5—7%。线上销售占比1/4,说明潮宏基线上线下融合和运营很不错。

3、明牌珠宝黄金产品占比90%,比重较大。但整体毛利率在提升,其中传家金贡献很大。传家金值得行业关注加盟。

4、莱绅通灵毛利润略有提升,表明价格管控有效和品牌升级相关。

2020年1-6月份毛利率和货品周转率排名

1、销售毛利率前三强是莱绅通灵、周大生和潮宏基,这与经营的主要品类有关。

2、销售净利率前三强是周大生、莱绅通灵和老凤祥,这与经营模式选择有关。

3、货品周转率前三强是老凤祥、明牌珠宝和潮宏基,这与经营产品的品类和财务管理水平有关。

几点结论

一、行业洗牌加快,马太效应突显。头部品牌逆势扩张上扬,线下线上渠道融合,毛利反而进一步提升是大趋势;上半年是疫情肆虐期,我们可以看出几家欢乐几家愁。

二、珠宝行业盈利的关键要素,开始从双要素(品牌和渠道)向五要素(品牌、渠道、运营管理和经营模式、产品品类)转变。盈利的要求更高,竞争是综合性的。原来仅仅依靠抓品牌、抓渠道网点的做法效果递减。

三、赢在未来的四大关键要素:品牌实力(现金流)和高效财务管理(净利率、货品周转率)能力、以及产业链整合能力(股权投资、渠道扩张)和经营模式选择。实力决定你能活多久,财务能力决定品牌活力,产业链能力决定行业地位,经营模式选择决定品牌盈利能力。

小程序

扫码打开微信小程序

小程序

扫码打开微信小程序

APP下载

扫码下载市场部网 App

APP下载

扫码下载市场部网 App