近两年,国内流量红利遭遇瓶颈,出海成为各家巨头和创业公司探索的新方向,资本纷纷下注。

九合从今年出手出海,相继投资三家公司,涉及电商、社交以及出海供应链,早期布局企业中的「所问数据」已成长为出海电商中的重量级服务商。在我们看来,在科技、社交和移动的多重加持下,出海服务将是高速增长的赛道,九合会持续关注东南亚、非洲、中东等地的出海机会,我们也将把九合在出海领域的观察定期与大家分享。

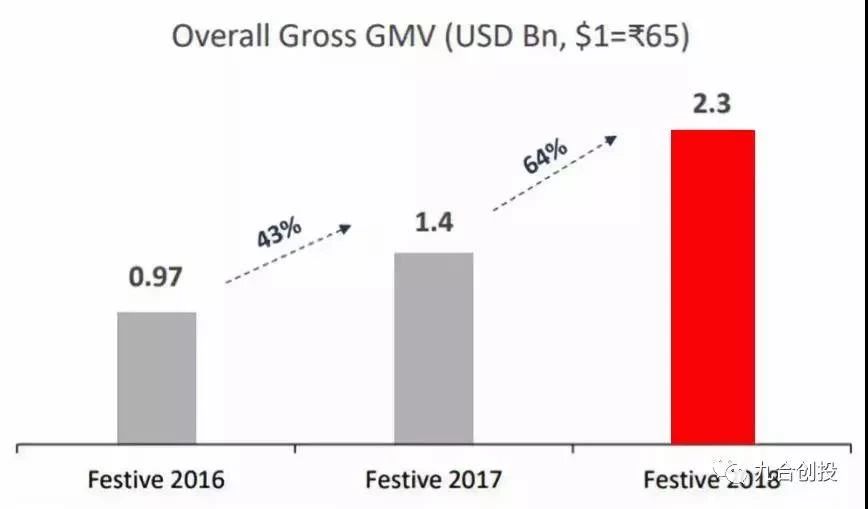

这期我们先聊印度。印度电商正吸引着全球资本蜂拥而入,上个月,印度版「双十一」排灯节(Diwali)刚刚落幕,与去年相比,这个国家的电子商务销量同期增幅高达 64% ,这注定是一个不可忽视的市场。

观点

1.印度 B2C 电商市场双寡头垄断情况下,对中小卖家更加友好的模式有可能通过社交电商等崛起。「社交电商有可能成为印度电商领域的下一件大事(The Next Big Thing)」。

2.印度下沉电商市场展现了巨大的潜力,大玩家在推动物流、支付等方面的普及做出了很大支持,中国玩家如何利用中国的供应链和电商运营优势找出新的玩法,建立更长期壁垒和竞争优势,印度是否能长出拼多多、云集微店类似的生态,值得创业者关注。

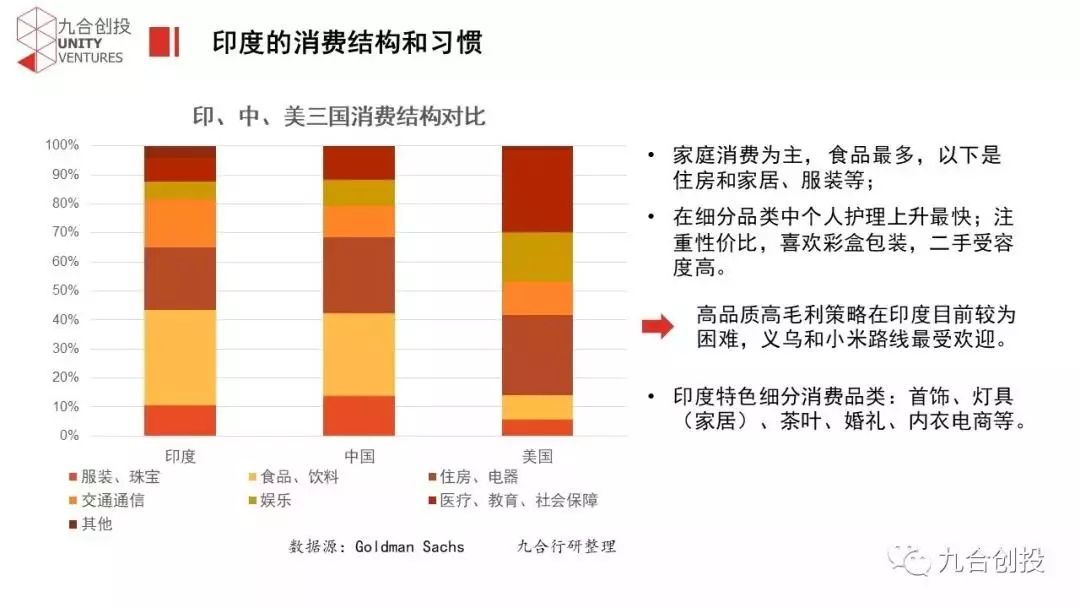

3.其他机会:从整体零售市场来看,印度线下零售业极为分散,存在很大整合空间;印度人民注重性价比等消费习惯下也存在一些特有品类、品牌的投资机会,以及上下游基础设施、更深度的供应链服务等机会皆可关注。

本文将围绕以下四点分享九合的看法:

为什么印度电商存在系统性机会?

印度电商目前竞争格局

「下沉+社交」,印度电商的另一种可能性?

中国创业者的优势、机会和挑战

一. 为什么印度电商存在系统性机会

先看几个数据:

1. 印度的电子商务市场自 2015 年以来增长了 3 倍以上,但零售电子商务仅占 2018 年零售总额的 2.9%(eMarketer,2018.4)。

对比中国,2017 年中国电商渗透率为 19.9% ,目前印度的电商渗透率相当于中国2010 年前后的水平,预计印度未来 10 年年化 30% ,渗透率将提高到 12% 。

2. 根据摩根士丹利报告,到 2026 年,印度电子商务市场规模将达到 2000 亿美元。

2017 年,印度电商市场规模为 385 亿美元,网民月均消费达 1.6 万卢比(约合人民币1517 元)。

目前,印度互联网用户的数量大约为 4.32 亿,其中进行网上购物的用户占比仅有30% 。而印度首次使用智能手机的人数还在高速增长(目前智能手机渗透率在23%)。

3. GDP:印度目前人均 GDP 为 1800 美元,据世界银行预测,未来 10 年年增速保持在 6-8%。

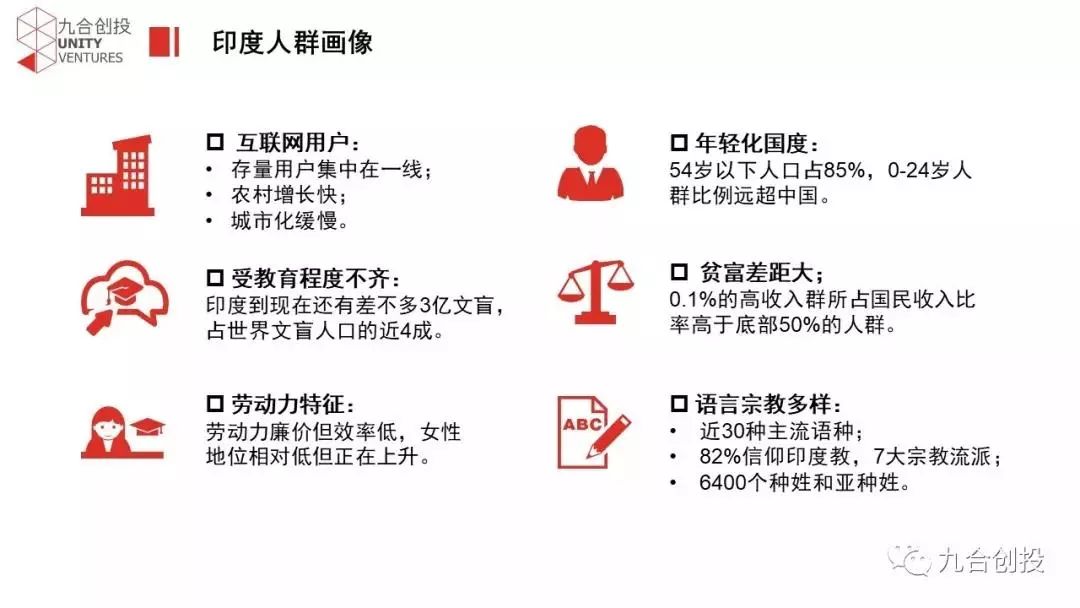

非数字原住民的数字融合,互联网向农村地区的扩张以及吸纳更多女性互联网用户等将成为推动数字经济发展的主要因素。此外,预计未来3-4年,50% 的互联网用户将来自农村。在总数中,40% 的互联网用户将是 女性,65% 的用户将超过 25 岁。

印度人口结构和中国相比更为年轻。印度是全球 18 到 35 岁国民人口最多的国家,这一年龄阶段人群超过 4.4 亿人口,占印度全国总人口的 34% 。未来 30 年,印度消费将会受益于人口红利的推动,但贫富差距仍是需要考虑的因素。

综上,印度 13 亿人口中有 2/3 还没接触互联网,在接入互联网的用户中,只有约20-30% 的用户在电商网站购物,这表明印度电商的增长空间还非常大。

二. 印度电商竞争格局

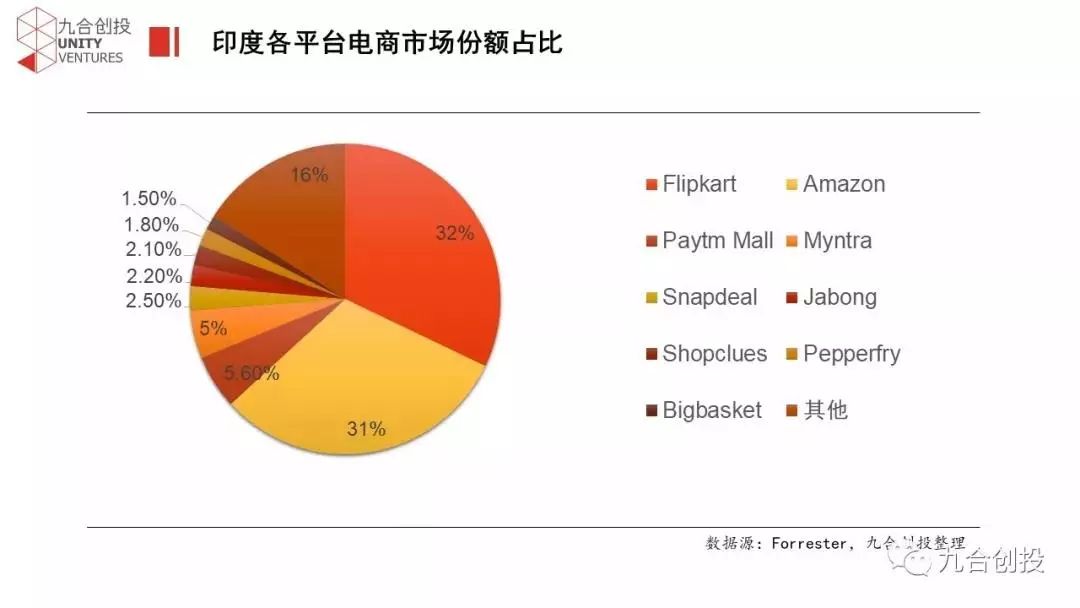

1. 双寡头垄断

印度目前是 Amazon 和 Flipkart 双寡头垄断印度综合电商市场——Nielsen报告显示,在印度整体认知度最高的电商平台为亚马逊(86%),接下来是Flipkart(82%),亚马逊及 Flipkart 以自营和大型商家入住为主,占据了一半以上市场,但二者的渗透率远远没达到阿里和京东的在国内的份额。

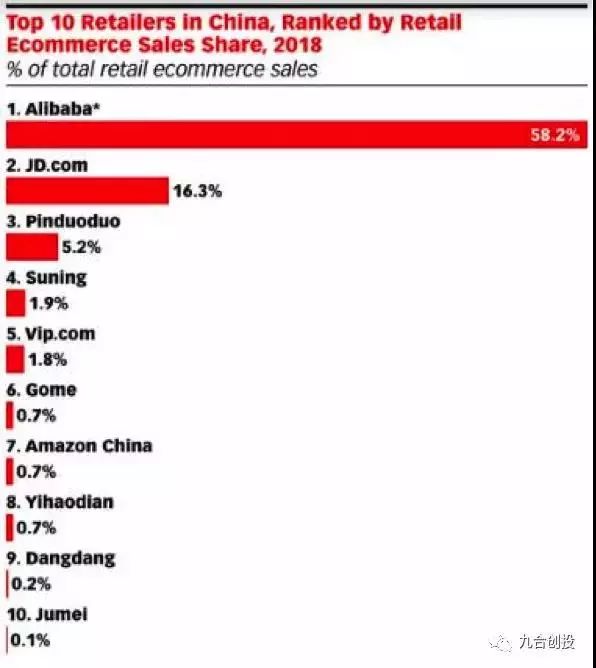

对比中国,中国目前电商渗透率达19.9%,阿里份额占到58.2%。

纵观印度综合电商 APP 的榜单,有以下特点:

(1)早期市场特点明显:行业集中度相对中国较低,虽然头部优势也相对明显,但第二梯队及以下的 APP 周活跃渗透率相较于中国相应排位的 APP 要更高一些。

(2)领域分布:在前 50 的排名中,综合电商 7 家,时尚电商有 24 家(包括折扣、奢侈品和美妆),以及 2 家跨境电商 (Club factory 和 Wish ),2 家二手电商(OLX 和 Cashify),2 家家具垂直(Urban Ladder 和 Pepperfry ),2 家汽车垂直(CARS 24和CarWale ),2 家儿童垂直 ( First Cry、Hopscotch),3C 垂直(小米商店)和眼镜垂直(Lenskart)各 1 家,以及 Dunzo(印度版闪送)。

(3)国别分布:中美印三国鼎立,印度本土电商只占 5 成。

2.Mapping(均为近 1 年内有过融资的公司)

综合电商:

Flipkart;Amazon;Paytm mall;Snapdeal;Shopclues;Homeshop18;NaaptolOnline;Inthree Access等。

社区和社交电商:

Meesho,Shop101;Wooplr;Roposo;SeenIt;Hoppingo等。

此外,Facebook为了撮合线上买卖,在印首次推出「Marketplace」交易平台,旨在连接本地买家和卖家。(印度本土大约拥有 2.41 亿 Facebook 用户,占到了 Facebook 全球用户量的 11% ,也是世界上 Facebook 用户量最大的国家。Marketplace平台不会对卖家或买家收取任何费用,这样做的主要目的就是要让更多人在上面轻松交易二手商品。)

B2B电商:

ShopX;Udaan;Wholesalebox;Bizongo;Shotang;KartRocket;WOTU等;

供应链服务等:

Leap India;Power2SME;Capillary;KartRocket;Anchanto等。

时尚电商:

Myntra、Jabong,但份额仅占整个产业规模的 1%;Clubfactory(中国);Shein(中国);Voonik;Limeroad;Fynd;Koovs;AJIO.com;TataCliq;FabAlley;Go Fashion等。

杂货电商:

Bigbasket(50%);Grofers(30%);Satvacart;Milkbasket(中国);Doodhwala;DailyNinja等。此外,印度打车应用巨头 Ola打算重新进入食品速递行业,已收购 Foodpanda India;另一方面, Uber 也在觊觎食品速递行业,他们已经在印度推出了 UberEats 服务,每天处理 200 万份订单。

美妆电商:

Nykaa;MCaffeine等。

内衣电商:

Zivame.com;Clovia.com;Inner Sense;PrettySecrets 等。

家居电商:

UrbanLadder,Pepperfry ,Wakefit,Wonderchef 等。

茶饮电商:

Vahdam Teas;Chaayos;Chai Point;Teabox 等。

药品电商:

MedPlus、1mg、Medlife、PharmEasy和Myra、NetMeds 等。

二手奢侈品电商:

Zapyle、CoutLoot 等。

二手车电商:

Cardekho;Droom;Cars24;BlueJack 等。

二手手机电商:

InstaCash,Cashify 等。

儿童用品电商:

Firstcry.com 等。

礼品电商:

IGP.com,PropShop24,Chumbak等。

物流:

Flipkart-ekart;Delihivery;Shadowfax;Rivigo;Porter;Blowhorn;TransportEG.com;Grab.in;Locus;Cogoport;ElasticRun;GoBolt 等。

支付:

Paytm;PhonePe;QuikWallet;ZestMoney 等。

三. 下沉+社交,印度电商的另一种可能性?

先看今年印度「双十一」的一组数据:

2018 线上零售市场的销售额达到了 23 亿美元,增幅飙升至 64% 。相比而言,去年同期的销售额为 14 亿美元,增幅则是 43 %。高增速背后各大电商纷纷有所行动:

Flipkart

在五天的 Big Billion Days(BBD,10 月 10 日-10 月 15 日)中,Flipkart GMV 达到了 10-11 亿美元,去年则是 6.6 亿美元,新客户的数量比去年增长了 50% 。它采取的措施有:

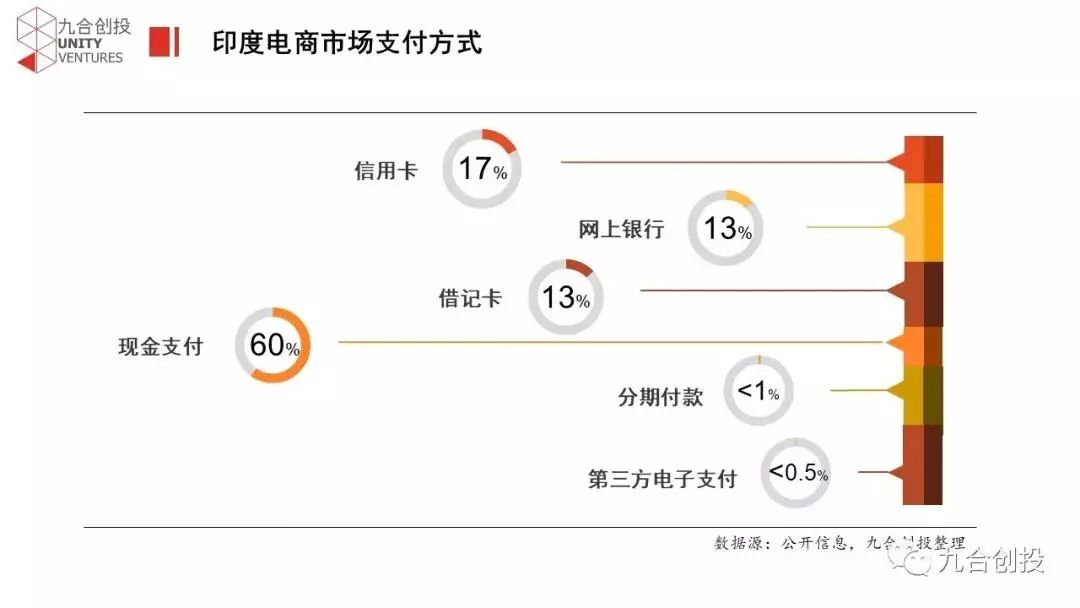

(1)支付:免费 EMI ( Equated Monthly Installment ,对没有信用卡的购物者也是如此),今年 EMI 及其他付款方式占总销量 60%。

(2)在其数字支付部门 PhonePe 上投入了 6580 万美元( 45.1 亿卢比)。

亚马逊印度

在 6.5 天节日销售中的 GMV 达到 7-8 亿美元,去年为 3.8 亿美元。销量比去年增长了一倍多,并且 Prime 会员的数量也达到了去年节日期间的 3 倍,超过 80% 的新客户和近一半的新 Prime 会员来自小城镇。

(1)覆盖范围:亚马逊最近推出了印地语网站,访问印度语网站的新客户比正常工作日增长 2.4 倍。此举吸引了超过 82% 的小城镇新客户。

(2)支付:亚马逊至少有 67% 的交易是通过数字支付完成的,Amazon Pay 每日活跃用户增加 3 倍,其三分之二的客户使用了其提供的金融产品,其推出的「购买力计划」和「会员激励计划」在转化率方面也发挥了巨大作用。预付充值较去年增加 5 倍。EMI: 超过 70% EMI 用户来自二线及以下城市,EMI 购买量增长 12 倍。近 50%客户采用 EMI 方式购买大家电。

(3)udan项目:凭借该项目,Amazon 与印度农村的小商店 ( StoreKing 和Vakrangee 等)建立了合作伙伴关系,后者的店主将帮助客户在 Amazon 上进行购物。

除了上述参与者外,Snapdeal、Shopclues 等电商平台也与当地手艺人密切合作,在偏远地区提升人们的网购意识。

无一例外,印度电商开始纷纷改变折扣电商思路,试图拓展更广阔的市场,将电商购物习惯普及至更多年长、郊区和农村购物者。通过九合对印度电商的长期观察,我们认为,「下沉」和「社交」正成为这个 2000 亿美金规模市场目前的两大趋势,社交电商有可能成为未来打开印度下沉电商市场一个不错的选择。

观点:

无论采用什么模式,电商公司都必须牢牢抓住用户,解决好获客和留存两大问题,CAC /LTV 始终是我们最关注的指标。

社交电商在中国随着近几年传统电商获客成本越来越高昂而迅速崛起,发展成为仅次于自营电商、平台电商后的「第三极」。从获客角度来讲,淘宝、京东等货架式电商,获客成本已经达到 100—150 元,而微信的获客成本大约在 5—15 元之间,传统电商红利逐步消失,以社交为核心的高频、低成本模式诞生了一批以拼多多、云集等为代表,改变电商格局的创业公司,它们依托中国的强大的制造能力和供应链,有的做「低价+拼团」模式,有的做「精选+分销」,有的做垂直,有的依托网红,刺激消费完成裂变式推广营销,成功打入「三四线城市+县城乡镇」。类似的企业还有:有好东西、好衣库、环球捕手等。

而切换回印度,尽管在印度由于各方条件的限制,如今还远看不到类似中国这样的社交、娱乐、电商大融合的模式,其传统电商的第一步也远没有中国成熟,但其面临的问题同样是下沉人群,潜在市场里收入相对较低、价格敏感、注重性价比的这批用户,能否通过类似中国现在分享、砍价的方式唤起并实现留存、复购值得探索。

从诞生条件来看:

中国社交电商兴起最重要的两个基础(1)移动社交与支付的普及(2)电商购买意愿和习惯的建立。这两点在印度正在形成中:

首先,印度是 Facebook 用户最多的国家,社交媒体占总人口比例超过25%,印度人平均每天花费 76 分钟在 Facebook,WhatsApp 和 Instagram 上,28分钟在 YouTube ,社交媒体的普及为社交电商的扩散提供了一个天然网络——熟人推荐、操作便携、语言优势等,让社交电商可以更容易地触及传统电商未能打开的更下沉市场。印度目前普及率最高的社交软件 WhatsApp 已于今年 5 月计划在印度推出电子钱包及支付业务,宣布要全面进军印度的支付行业,计划推出 WhatsApp Pay;

其次,电商购买习惯也在逐步建立。一方面,每年增速极高的智能手机普及率、以及 Flipkart、Amazon 等传统电商巨头的努力,都极大地促进了物流、支付等基础设施的发展,以及网购理念的普及;但同时,印度头部的电商公司对个人商户并不友好。Paytm, Flipkart 和亚马逊印度不允许个人卖家开店,只有注册公司才被允许入驻平台。这恰恰是留给社交电商的机遇。这也是所有电商下一步重点争夺的战场。

从目前印度「社交电商」发展情况来看:

目前印度市场有大约 300 万社交卖家。得益于智能手机的普及,在过去的四年时间里,这个行业发展速度十分迅猛。咨询公司 Zinnov 发布的报告显示,到 2022 年,社交媒体电商行业总销售额将会从 2016 年的 80 亿美元增长到 500 亿美元。

相比之下,印度社交电商目前的模式看上去更像是 2015 年前的中国,充斥在微博的「代购」和微信里的「微商」。但印度社交电商的核心不止于「微商」,这些个体化的「代购」和「微商」背后仍是电商平台,平台负责提供商品,售后和物流,这些「微商」扮演的角色可能是入驻的卖家,也可能只是一个「众包推销员+客服」,同时也承担着让「网购」这一概念普及到印度电商现在最觊觎的下沉人群中去的任务。被分销商通过 WhatsApp 等 社交媒体分享,买家可以直接在社交媒体内部完成购买,成为了很多第一次使用智能手机、第一次使用 WhatsApp 的新网民的第一次电商体验。我们认为,社交电商有一定可能性成为印度电商进击下沉人群的一种更为有效的选择。

从主要玩家来看,印度目前有两家最主要的「社交电商」—— Meesho 和Wooplr:

总体来说,印度社交电商的玩法跟中国相比远还没有成熟,仍有很大探索空间,如何针对印度的市场环境和消费习惯探索出适合当地人民的玩法,九合期待看到更多创业者的尝试,也期待与大家更多交流。归根结底,社交电商平台的本质还是零售。持续优化供应链,提供优质选品,做好获客和留存,才是社交电商长远发展的关键。

四. 中国创业者的优势、挑战和机会

1. 中国创业者的优势:

制造业和供应链优势:

印度的制造业和中国相比还相对落后,本地的工业基础薄弱能够提供高性价比的供应商并不多,SKU 非常少,在 Amazon 搜一个商品很少会超过三页。而中国是生产大国,在 SKU 的数量上相比印度有非常大的优势。现在印度的 Amazon 也在中国积极签约供应商,诸多商品需要从中国进口。根据印度驻中国大使馆2017 年 2 月发布的《 2016 年中印双边贸易报告》显示,中国已经取代美国和阿联酋,成为印度第一大贸易伙伴和第一大进口来源地。

中国创业者丰富的电商运营经验和基因也为其到印度市场创业带来优势。

2.可能面临的挑战:

物流成本相对较高

印度城际物流和 C2C 快递未成熟,基础设施不完备,尚无小卖家自行发货成熟解决方案,主要采用 B2C 物流解决方案,配送时效慢,成本相对较高。

无信任支付

目前支付工具不具备支付宝担保功能,约 60 % 交易采用货到付款,交易成本高,退货率较高。

消费力和客单价偏低,复购率偏低,毛利少,短期盈利难

消费者受到折扣驱动的偏多,主动复购者很少,促销活动对于用户的留存作用不明显。目前印度一个新增付费用户的获客成本在 10 美金左右,而客单价一般在25 美金左右,这意味着,对于电商平台而言,一个新用户产生的订单收入,有时候会覆盖不了成本(成本项包含采购成本、物流成本、获客成本等),必须对品类的利润要有较大的把握,薄利多销,否则将得不偿失。

政策风险,进口税率,清关成本等

印度本地化的人才、客服体系、团队融合等

3.机会

印度社交电商或有很大机会。

B2B/供应链等值得关注。

其他细分垂直品类:如小型摩托车、suv ;灯具;家居;茶叶;珠宝、婚礼电商等。

上下游服务等:消费金融等。

总结:对九合来说,印度是一个非常需要耐心的市场,印度电子商务市场刚刚达到其潜力的十分之一,且高度分散,我们希望看到中国创业者将更多中国已经实践的零售理念与印度国情结合,在这片土地上产生更多的可能性。

小程序

扫码打开微信小程序

小程序

扫码打开微信小程序

APP下载

扫码下载市场部网 App

APP下载

扫码下载市场部网 App